認定経営革新等支援機関(関東第3号認定)

宗和税理士法人

宗和税理士法人は、税務申告書の作成から、組織再編成、事業承継税務、税務に関するデューディリジェンスに至るまで、幅広いサービスを提供しています。

利益が出る会社になるための税務マニュアル―正しい知識と制度の活用法

私本 会計・監査業務戦後史 [単行本]

川北 博 著

定価:3,500円(税抜)

単行本: 407ページ

出版社: 日本公認会計士協会出版局

発売日: 2008/07

おすすめ度: 5つ星のうち

5.0

※ご注文はamazon.jpにて承ります。

インボイス制度の準備対策とポイント

令和5年(2023年)10月1日からインボイス制度が開始します。インボイス制度は、課税事業者に「消費税を請求することができる事業者」として登録させることで、消費税導入当初から問題となっている免税事業者(売上1000万円以下の小規模事業者等)の益税を解消すること、令和1年(2019年)10月から開始した複数税率(標準税率10%、軽減税率8%)により複雑化した消費税額を明確にすることを目的に導入されます。

「消費税を請求することができる事業者」として登録された事業者を「適格請求書発行事業者(以下【売手】)」といい、売手が発行する所定項目を記載した請求書を「適格請求書(インボイス)」といいます。

制度開始後は、売手が発行した適格請求書(インボイス)についてのみ消費税を請求することができ、それに基づく支払いを行った買手は支払った消費税の仕入税額控除が可能となります。ただし、激変緩和措置として、売手が免税事業者等インボイスを発行できない場合でも、買手の仕入税額控除については6年間の経過措置が設けられています。

制度開始までいよいよ1年を切ったところで、原則課税制度を利用している課税事業者の、対応の流れ、売手の場合、買手の場合を想定して準備対策とポイントを解説します。

<対応の流れ>

以下を御参考に対応の流れを御確認下さい。

★インボイス発行事業者の登録要否の判断★

インボイス発行事業者の登録を受けるかどうかは任意とされています。登録を受けるかどうかは、現在、課税事業者

であるか免税事業者であるか、どちらも、主たる取引相手など事業の内容に応じて、検討が必要となります。

u 買手がインボイスを必要とするかの検討

・インボイスは買手が課税事業者(原則課税)である場合に必要です。

・一般消費者、免税事業者、課税事業者(簡易課税)の買手は必要としません。

u 登録を受けた場合・受けなかった場合についての検討

・売手は登録を受けた場合、買手がインボイスを求めたときは、所定事項を記載したインボイスを交付する必要があ

ります。

・現在免税事業者であっても、登録を受けると、課税事業者として消費税の申告納税が必要となります。登録を受け

ている間は、基準期間の課税売上高が1,000万円以下となっても免税事業者となることはなく、課税事業者として

申告納税が必要となります。

・登録を受けなかった場合、インボイスを交付できませんが、買手は、制度開始から6年間は仕入税額の一定割合

(80%・50%)が控除できる経過措置が適用できます。経過措置終了後もインボイスに該当しない請求書等の交付は

可能です。

<準備と対策>

(1)【売手】【買手】インボイス対応の担当部署を決定する

インボイスは買手が仕入税額控除を行うために必要な書類です。請求書等がインボイスの記載要件を満たして

いるかを確認し、一旦発行したインボイスに修正がある場合は再発行をする必要があります。インボイスに関す

る問い合わせがあったときに対応する部門・担当者を確認、決定しておく必要があります。インボイスの授受の

場面について、仕入関係は購買部門、経費は役職部門問わず発生するものと想定します。経理処理の場面は経理

財務部が担うこととなります。

担当部署は一連の取引終了後の経理処理を行う経理財務部に加えて、授受場面の多い購買部門も加わるとよい

でしょう。

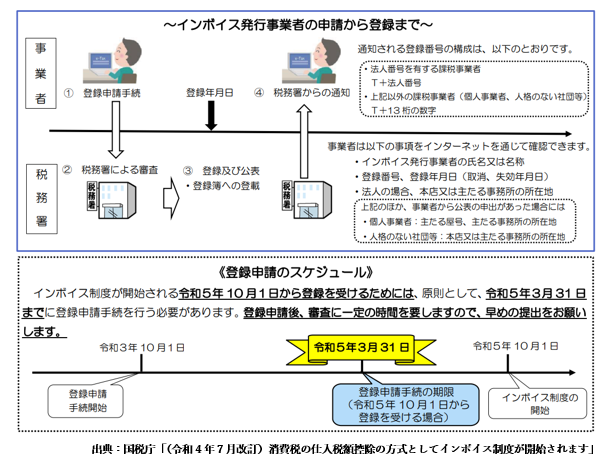

(2)【売手】適格請求書発行事業者に登録する

適格請求書発行事業者への登録は任意ですが、インボイスを発行する場合は必要となります。令和5年3月31日

までに書面又は-Taxで申請した場合は、制度開始までに登録されます。

弊社関与先様については、登録申請の代理を行うことができますので、担当者までお問い合わせください。

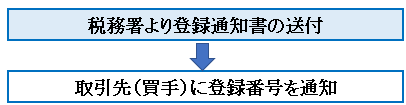

(3)【売手】取引先(買手)に登録番号を通知する

申請書提出後、税務署による審査が完了すると登録番号が記載された通知書が送付され、当該通知書の到達時

点で、申請書に記載した情報は「適格請求書発行事業者公表サイト」で公表されます。

登録完了後も制度開始までの準備で取引先(買手)と確認を要する項目も考えられます。取引先(買手)は、売

手の状況(登録事業者か、登録事業者になる予定か、登録事業者にならないか)を把握するため、アンケート等の

形式で問合せを行うことが想定されます。取引の円滑な継続のためにも、登録番号は通知書到着次第、早めに取引

先(買手)に通知するとよいでしょう。

弊社関与先様については、通知用アンケートの書式を提供しておりますので、担当者までお問い合わせくださ

い。

(4)【買手】取引先(売手)の登録番号を集めて、管理する

買手にとって、交付された請求書等がインボイスに該当するか否かにより、消費税納税額や業績に影響します。イ

ンボイスに該当しない請求書等に記載された消費税額は、仕入税額控除の対象とならず、対象とならなかった金額は

費用となるため業績が悪化します。

取引先(売手)の登録番号はインボイスの記載事項の一つのため、(3)の通知用アンケートを利用するなど事前

に問合せを行うとよいでしょう。

弊社関与先様については、通知用アンケートの書式を提供しておりますので、担当者までお問い合わせください。

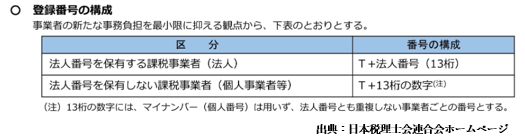

インボイス登録は任意のため、一旦登録した事業者が取消すケース、廃業等により失効するケースが考えられま

す。管理簿等を作成する場合は以下の項目を設けるとよいでしょう。

登録番号はアンケート等による確認のほか、法人については以下の手順で確認可能です。法人の登録番号は国税庁

が登録した13桁の法人番号の先頭に「T」を付したものとなります。

① 国税庁「法人番号公表サイト」で法人番号を確認

② 国税庁「インボイス制度適格請求書発行事業者公表サイト」に法人番号を入力し検索

国税庁インボイス制度適格請求書発行事業者公表サイト (nta.go.jp)

③ ②の検索結果、登録されていれば法人名・登録年月日等が表示され、登録されていない場合はエラー情報「検

索対象の登録番号は存在しません。」が表示されます。

(5)【売手】【買手】どれをインボイスにするのか決める

インボイスとは、「売手が、買手に対し正確な適用税率や消費税額等を伝えるための手段」であり、所定事項が記

載された請求書や納品書その他これらに類するものとされ、その書類の名称は問いません。

取引により当事者間で取り交わす条件書類(契約書・覚書、納品書、請求書、領収証等)は様々です。インボイス

は一つの書類ですべての記載事項を満たす必要がないため、「契約書+通帳」、「納品書+請求書」、「請求書+領

収証」のような組み合わせが認められます。料金が定額の場合など、請求書等を発行する慣習がない取引について

は、制度開始に伴い不足している項目(登録番号など)をどのように補うか、他の事業者から経費の立替払を受ける

場合はどうするのか、などを検討する必要があります。

インボイスは、発行者である売手が主導するケースと、受け取る買手が主導するケースも考えられます。どの書

類、組み合わせによって記載事項を網羅するか認識を統一しておくとよいでしょう。

インボイスの記載事項は、以下のとおりです。不特定多数を顧客(買手)とする一定の事業者については、⑥書類

の交付を受ける事業者の氏名又は名称(宛名書き)を省略した適格簡易請求書を発行することができます。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

(6)【売手】【買手】インボイスの保存方法を決める

インボイスは7年間の保存義務があります。売手、買手共に紙面で完結する取引は、従来通りの運用で問題ありま

せんが、自社が買手のケースで以下に該当する電子取引が存在する場合は、電子帳簿保存法への対応も必要となりま

す。

・インボイスが電子データ(JP-PINT、Eメール文書、PDF、イメージデータ、特定のホームページサイトからダウ

ンロードする方法)により交付される場合

・取引の発注から決済がインターネット上で完了し相手方から紙面の交付がない場合

(7)【買手】経費をどう管理するのか、ルールを決める

インボイスであるか否かにより消費税の取扱いが異なります。経費支出は、役職や所属部門を問わず随時発生する

ものです。精算や消費税の取扱いを含めた経理処理を行う財務経理部は、確認作業が一層増加するため、インボイス

を取得する場面に遭遇する方に、取得の都度、それが適格請求書の記載要件を満たしているかを確認してもらう協力

体制とルール決めをされるとよいでしょう。

制度開始が1年を切ったところで、登録番号の記載を開始している請求書、領収証等が散見されるようになりまし

た。まずは、売手から請求書等を取得される方に、登録番号を捜索し、記載がある場合は、マーカーを付してもらう

などの習慣づけを行うとよいでしょう。

以下の取引等については、例外的にインボイスの保存がない場合でも、帳簿の記載事項のみで仕入税額控除を行う

ことができます。

① インボイスの交付義務が免除される以下の取引

・3万円未満の公共交通機関による旅客運送

・3万円未満の自動販売機及び児童サービス機からの商品の購入等

・郵便切手類のみを対価とする郵便、貨物サービス

② インボイスの回収等が困難である以下の取引

・適格簡易請求書の記載事項が記載されている入場券等で使用の際に回収されるもの

・所得税が非課税となる出張旅費、宿泊費、日当等

・通勤に通常必要と認められる通勤手当(所得税が非課税とならない部分を含む)

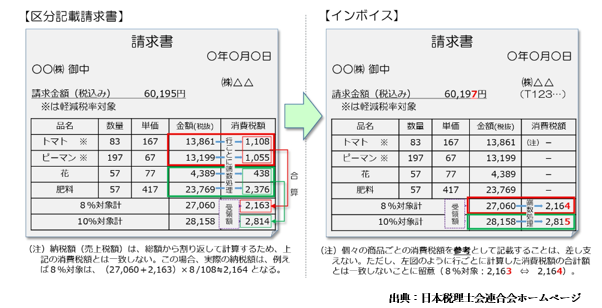

(8)【売手】【買手】システムの改修

現行の区分記載請求書からインボイスへの移行にあたり、登録番号、適用税率、税率ごとに区分した消費税額等の

追加が必要となります。また、区分記載請求書では、消費税額が記載事項になっていないため、端数処理のルールは

定められていませんでした。一方、インボイスでは端数処理のルールが定められており(一のインボイスにつき、税

率の異なるごとに1回)、税率ごとに合計した対価の額に税率を乗じて消費税額を求めることになります。

売手の場面では、①インボイスとする書類の決定、②現行の請求書等からインボイス移行にあたり追加記載事項の

確認、③請求書等に記載される消費税額が明細行ごとの端数処理を行っている場合には、一のインボイスにつき、税

率の異なるごとに1回となるよう請求書等に係るシステム改修が必要となります。

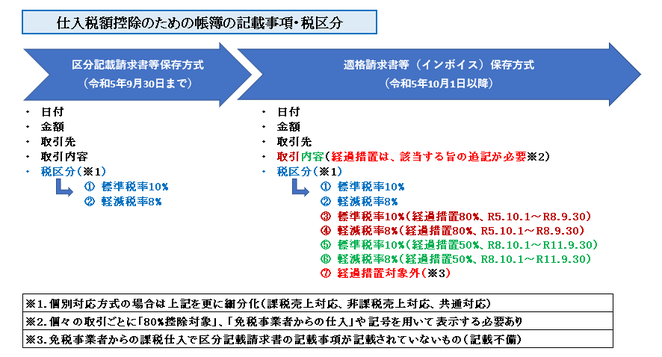

買手の場面では、インボイス開始に伴い、仕入税額控除のための消費税区分が増加します。適切に処理された税区

分ごとの消費税を集計できるよう経理システムを改修する必要があります。なお、免税事業者からの課税仕入につい

ては6年間の経過措置がありますが、対象となる請求書には、区分記載請求書と同様の事項が記載されている必要が

あります。

また、従来税込金額から仕訳計上を行っている場合、インボイス制度での消費税計算が1インボイス単位となるた

め、勘定科目が異なる複数商品を購入した際の仕訳は、以下の順序で行う必要があります。

① 複数商品の税抜金額を勘定科目ごとに集計する

② 勘定科目ごとに集計したあとは、税率別・税区分別に分類する

③ 税率別・税区分別に分類したあとは、税抜金額に税率を乗じて税込金額を算定する

④ 税込金額の合計がインボイスに記載された税率別の税込金額と異なる場合は、仮払消費税等で調整する

インボイス制度対応に必要な設備投資については、投資減税や補助金を適用できる場合がありますので、ご不明な

場合は弊社担当者までお問い合わせください。

(9)【売手】【買手】社内への周知・徹底

インボイス制度の開始に伴い、以前までは取引の発生時点で気にしなくてよい項目が、のちの経理処理にあたり重

要項目となります。上記(3)~(8)のとおり、関係各所の事前準備と策定した社内ルールを周知し、徹底すると

よいでしょう。

(10)【買手】免税事業者への対応

免税事業者からの商品等購入は6年間の経過措置がありますが、制度開始と同時に消費税の納税額は増加します。

将来的な影響を踏まえ、免税事業者等インボイスを発行できない事業者との取引の見直しを行う場合は、下請法・

独占禁止法等において問題となる以下の行為(優越的地位の濫用)に該当しないよう注意が必要です。

① 取引対価の引下げ:仕入税額控除をできないことを理由に価格の引下げを要請し、著しく低い価格を設定す

る行為

② 成果物の受取拒否:売手がインボイス発行事業者でないことを理由に成果物を受取らない行為、又は正当な

理由無しに返品する行為

③ 協賛金等負担要請:価格の据え置きを認める代わりに、別途、協賛金や販売促進費等の負担要請や発注内容

以外の無償サービスを要請する行為

④ 一方的な取引停止:一方的に著しく低い価格を設定し応じない場合は取引停止する行為

⑤ 購入、利用の強制:価格の据置きを認める代わりに、該当取引以外の商品等の購入や利用を要請する行為

⑥ 登録事業者となるような慫慂(しょうよう)等

:免税事業者である売手に対して登録事業者となるよう要請すること自体は問題でない

が、登録事業者になるよう要請することにとどまらず、登録事業者にならなければ価格

を引き下げるとか、それにも応じなければ取引を打ち切ることにするなどと一方的に通

告する行為

今回は課税事業者(原則課税)の場合の対応の流れをポイント解説しました。現在、課税事業者(簡易課税選択)、免税

事業者のケースは割愛しております。その他詳細な取り扱いとご不明点については、弊社担当者が対応致しますのでお問い

合わせください。

<参考リンク>

1.日本商工会議所 中小企業・小規模事業者のためのインボイス制度対策[第2版]

2.国税庁 特集インボイス制度

3.日本税理士会連合会 適格請求書等保存方式(インボイス制度)

4.公正取引委員会 免税事業者及びその取引先のインボイス制度への対応に関するQ&A

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086